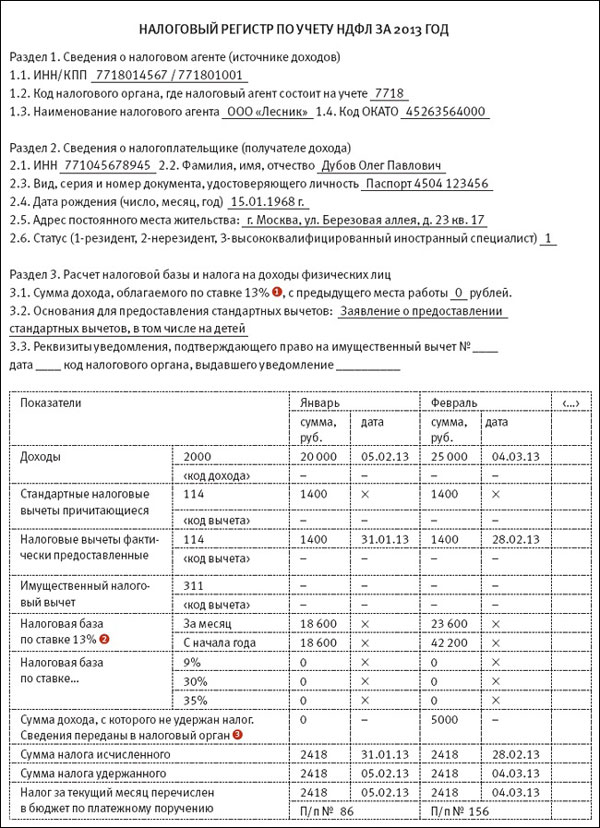

Для чего нужен регистр налогового учета по НДФЛ?В современном налоговом учете по НДФЛ законодательством принято несколько новшеств, поскольку государство стремится получать достоверную информацию о доходах и налоговых удержаниях с сотрудников. Регистр по НДФЛ призван оказывать помощь бухгалтеру для грамотного составления справок 2-НДФЛ и расчета 6-НДФЛ, а потому к его формированию следует подходить очень внимательно. Подробное изучение и анализ данных из этого регистра позволяют своевременно выявлять какие-либо нарушения в налоговом учете и вовремя их исправлять. Так что же представляет собой регистр учета по НДФЛ? Что такое регистр налогового учета по НДФЛ. Понятие. В бухгалтерском учете существуют самые разнообразные синтетические и аналитические регистры, основным предназначением которых является отображение информации по какому-либо счету. Регистр — это своего рода отчетная информация о том, какие движения были осуществлены по тому или иному счету за конкретный период времени. Что касается НДФЛ, то этот налог имеет собственный регистр учета, в котором отражаются конкретные данные по сотруднику о суммах начисленного, удержанного и перечисленного налога на доходы. Единой формы этого документа не предусмотрено законодательством, а потому бухгалтер должен самостоятельно разработать эту форму отчетности. Многие компьютерные программы для осуществления бухгалтерского учета имеют стандартный вид регистра по НДФЛ, которым легко можно пользоваться. В нем содержится подробная информация о том, какие виды доходов были получены, какие суммы НДФЛ были начислены и удержаны у работника, а также перечислены в государственный бюджет. Цель использования. Для чего вообще необходимо формировать регистр по НДФЛ и можно ли обойтись без него? Следует отметить, что данная форма отчетности позволяет бухгалтеру решить несколько важных задач, к которым относятся: достоверное разнесение доходов по их кодировкам; правильное исчисление налога, подлежащего удержанию их доходов сотрудника; возможность анализа всех операций, проводимых в части расчета, удержания и перечисления НДФЛ; формирование справок 2-НДФЛ по каждому сотруднику. Понятие и особенности регистра налогового учёта по НДФЛ рассмотрены этим видео: Формирование регистра. Регистр, формируемый для анализа НДФЛ по сотруднику, как правило, состоит из нескольких блоков. К ним относятся: основные сведения об организации. Сюда включается информация, которая непосредственно характеризует предприятие, в том числе его наименование, ИНН и КПП, адрес регистрации и любые другие необходимые данные; основные сведения о сотруднике. Поскольку регистр составляется отдельно на каждого сотрудника, он должен содержать подробные сведения о нем. К такой информации относятся ФИО, идентификационный номер налогоплательщика, паспортные данные, адрес регистрации и любая другая необходимая информация; доходы, полученные сотрудником. Данный блок содержит достаточно большой объем информации, разделенный по месяцам и кодам. Каждый вид дохода имеет свою собственную кодировку, которая также отражается и в справке 2-НДФЛ, а потому эти данные обязательно должны совпадать. Кроме того, в этом разделе должна быть информация о том, сколько именно налога удержано в целом за месяц по всем видам дохода; предоставленные вычеты. В этом блоке необходимо отразить, какие именно вычеты — личные, имущественные или социальные были предоставлены сотруднику. От их размера зависит тот размер налога, который был удержан в том или ином месяце; размер исчисленного налога. В данном разделе отражается информация о том, какой размер налога и в какую дату был начислен на доходы сотрудника. Для различных доходов существует своя дата начисления налога, а потому именно это различие должно отображаться в данной части регистра; размер удержанного налога. Данный блок содержит информацию о том, какой размер налога и в какую дату был удержан с доходов сотрудника. Для различных доходов существует своя дата удержания налога, а потому именно это различие должно отражаться в данном разделе регистра; размер перечисленного налога. В этой части регистра по НДФЛ отражается информация о том, когда именно был перечислен налог и в каком размере. Дата перечисления зависит от того, к какому виду относится доход, поскольку все они отличаются этой характеристикой; предоставленные справки. В регистре налогового учета также отражается информация о том, когда сотруднику выдавались справки 2-НДФЛ. При этом обязательно указываются их номера и даты, которые также разносятся в специальном журнале выданных справок. Бланк регистра можно бесплатно скачать здесь, а посмотреть пример оформления — ниже. Регистр налогового учета по НДФЛ (образец заполнения) Срок хранения. Что касается срока хранения налоговых регистров по НДФЛ, то он составляет 4 года, причем документы по начислению дохода и удержанию налога также должны сохраняться. Это необходимо потому, что налоговая инспекция имеет право прийти в организацию с выездной проверкой, и тогда ее сотрудники обязательно попросят регистры по НДФЛ на проверку. Поскольку ИФНС может проверить начисление и удержание НДФЛ за три предыдущих календарных года, необходимо в обязательном порядке сохранять регистры, чтобы избежать штрафных санкций со стороны контролирующих органов. Регистры достаточно хранить за каждый календарный год с помесячной разбивкой в документах, и при этом они должны быть сформированы на каждого сотрудника по отдельности. Регистры налогового учета можно вести и в 1С, о чем расскажет данное видео: Ссылки на скачивание:

|